Decentralizované financie – DeFi – sú novo-vznikajúcou kategóriou decentralizovaných aplikácií, ktoré sa vyvíjajú v rámci verejných sietí ako Ethereum. Za posledné dva roky vznikol celý rad finančných produktov od poskytovania pôžičiek až po syntetické deriváty či poistenia, takmer bez povšimnutia širšej verejnosti ale s obrovskou popularitou v cryptokomunite.

V tejto sérii článkov si spolu vysvetlíme, čo je to DeFi a ako sa možeme zapojiť do ekosystému spolu s návodmi, bez zbytočne náročného technického žargónu. Na konci tejto série budete mať lepšie porozumenie toho, čo DeFi znamená – nielen pre vás ako pre jednotlivca, ale zároveň čo znamená pre svet a vašu finančnú slobodu. Pripojím aj zopár návodov, ako sa zapojiť do najzaujímavejších DeFi dapplikácií.

Ethereum: The Digital Finance Stack

Ethereum je platforma, ktorú čitateľom nie je potrebné bližšie predstavovať. Vďaka smart contractom si platformu Ethereum môžeme predstaviť doslova ako slobodný svet neobmedzených možností pre decentralizované finančné aplikácie. Rovnako ako internet vytvára nástroje pre tvorcov obsahu, Ethereum robí to isté tým, že umožňuje vytváranie nových finančných služieb. Prečo práve Ethereum? V porovnaní s DeFi na Ethereu, Lightning Network sprístupňuje Bitcoin pre mikroplatby ale v tomto momente je pre funkcionalitu ako smart contracty, na ktorých celý ekosystém DeFi stojí, nepoužiteľná. Iné siete ako EOS, Cardano, Dfinity a mnoho ďalších s možnosťou využitia smart contractov môžu byť potenciálne užitočné pre DeFi, ale zatiaľ je sieť Ethereum dominantou na trhu.

Na začiatok si dovolím poznamenať rozdiel medzi “open-finance” a “decentralized finance”. Tieto termíny sa zvyknú často spájať, aj keď ide o dva rozličné termíny s rozdielnym významom. Open-finance poukazujú na odvetvie bankových služieb v oblasti tradičných (centralizovaných alebo fiat) financií, kde startupové podniky poskytujú špecializované služby v obmedzenom geografickom regióne. Dobrým príkladom môže byť aplikácia Revolut, ktorú mnoho ľudí považuje za banku, no v skutočnosti je len fintech aplikáciou, ktorá hoc má bankovú licenciu ale nie je ale zapojená do fondu ochrany vkladov, čo nie je spoľahlivým signálom. Decentralizované financie na druhej strane často fungujú ako pseudoanonymné, potenciálne môžu byť odolné voči cenzúre, sú globálne dostupné a sú oveľa transparentnejšie vďaka operáciám prevádzkovaným na verejne prístupných blockchainoch.

V relatívne krátkom časovom období sa na sieti Ethereum objavil balík digitálnych finančných služieb. Ktokoľvek s pripojením na internet a vytvorenou crypto-peňaženkou, má teraz prístup k množstvu finančných služieb. Postupne si vysvetlíme rôzne kategórie, ktoré na seba logicky nadväzujú.

DEX – Decentralizované burzy

Decentralizované burzy oproti tradičným, centralizovaným nesú jednu veľkú výhodu. Zbavujú sa rizika sprenevery užívateľských dát, či ľudovo povedané “hacknutia” a tým pádom aj úniku privátnych kľúčov ku crypto-peňaženkám. Decentralizovaná burza umožní užívateľovi obchodovať s prostriedkami bez nutnosti registrácie či overenia účtu a najmä bez prostredníka, len s použitím vlastnej peňaženky (najčastejšie Metamask) užívateľa. Užívateľ obchoduje priamo so smart contractom, ktorý funguje v tomto prípade ako bezpečný a transparentný správca. Ako každé riešenie, aj DEX má svoje výhody aj nevýhody. Nespochybniteľnou výhodou môže byť práve bezpečnosť a aj keď sa to na prvý pohľad tak nemusí zdať, z pohľadu bezpečnosti aj čas spracovania transakcie a poplatky vo forme gasu, ktoré musí užívateľ pri každej transakcii platiť. Vďaka tomuto mechanizmu je cielená manipulácia trhu o niečo náročnejšia. Nevýhodou žiaľ môže byť oveľa menšia užívateľská základňa a tým pádom aj užší orderbook (menší počet otvorených obchodov) a najmä slabá likvidita.

Pre spomínané nevýhody môže byť riešením projekt Uniswap, ktorý je jeden z najznámejších v rámci ekosystému DeFi. Uniswap neprináša len decentralizáciu ale zároveň rieši orderbook problém tým, že smart contract, s ktorým užívateľ pri obchode interaguje, drží tokeny v rezerve a tým pádom nemusí užívateľa spájať s konkrétnou otvorenou pozíciou, prípadne čakať na nový order. Tieto smart contracty združujúce rezervy tokenov sa označujú ako “reserve pool” alebo slovensky preklad – rezervný fond.

Domovská stránka Uniswap.exchange

Domovská stránka Uniswap.exchange

Uniswap sa na domovskom webe prezentuje ako protokol pre automatizovanú zámenu ERC-20 tokenov na sieti Ethereum. Na rozdiel od tradičných DEX, Uniswap nevyužíva order book ale namiesto toho používa algoritmický mechanizmus určovania cien, ktorý zaručuje likviditu a poskytuje nízke spready. Tento mechanizmus je veľmi jednoduchý čo umožňuje relatívne jednoduché operácia priamo s Ethereum smart contractmi. To poskytuje ďalšie výhody v rámci bezpečnosti a vďaka jednoduchosti aj nízke poplatky za gas.

Každý ERC-20 token tradovaný na Uniswap má svoj vlastný pool a taktiež pool pre ETH. Cenu tokenu určije pomer veľkosti poolu (fondu) ETH k veľkosti poolu (fondu) obchodovaného tokenu. Kedykoľvek niekto predá token za ETH, množstvo tokenu v poole sa zvýši a naopak množstvo ETH sa zníži. Tým sa postupne znižuje cena tokenu. Kedykoľvek niekto kúpi token za ETH, množstvo tokenu na Uniswap sa zníži a množstvo ETH sa zvýši, čím sa zároveň zvýši aj jeho cena. Tento cenotvorný mechanizmus je automatický, preto nie je potrebné vytváranie orderbookov. Namiesto toho sa cena upravuje prostredníctvom arbitráže. Zakaždým, keď je cena tokenu na Uniswap nižšia ako na trhu, je výhodnejšie zobchodovať token na Uniswap a tým sa cena postupne upraví k trhovej.

Rezervné fondy, resp. likvidity pooly riešia problém s likviditou len čiastočne. Určite majú obrovský potenciál pre rast, keďže pripojiť do siete ďalší likvidity pool je pomerne jednoduché no stále nevytvárajú plne likvidný trh. Každá operácia na smart contacte je limitovaná časom spracovania transakcie na sieti Ethereum, čo môže predstavovať výrazné obmedzenie.

DEX sú samostatnou kapitolou, o ktorej by sa dalo veľa napísať, no pre tento článok sú dôležité ako vstupná brána do ekosystému DeFi a finančných slobôd, ktoré tento ekosystém predstavuje, aj keď lídrami v tejto oblasti stále zostávajú centralizované burzy, ktoré spúšťajú „trustless“ varianty svojich vlastných služieb. Napríklad Binance a Bitfinex už ponúkajú svoje vlastné decentralizované burzy.

Stablecoins

Za posledných pár rokov prebehlo zopár pokusov o tokenizáciu fyzických aktív ale trend a dopyt neustále naznačuje záujem o tradovateľné tokeny. Vďaka platforme Ethereum a flexibilite smart contractov začali v priebehu času vznikať rôzne variácie tokenov s rôznymi funkciami a využitím. Fenomén Cryptokitties v roku 2017 bol príchodom zvýšeného záujmu o vydávanie nových virtuálnych aktív, takzvaných NFT (non-fungible tokens – ERC-721), ktorý vychádza z dopytu po “virtuálnom majetku” na trhu. Pozornosti neunikli ani tvz. stablecoiny.

Stablecoin predstavuje druh aktíva, ktorý je “backovaný” – krytý iným aktívom, komoditou či čímkoľvek čo predstavuje hodnotu. Napríklad v prípade stablecoinu Tether je jeho cena krytá hodnotou dolára, teda 1 Tether predstavuje hodnotu 1USD. Tým pádom táto kryptomena nepodlieha volatilite trhu ako napr. Bitcoin.

Najznámejšie sú v súčasnosti Tether(USDT) a DAI. I keď pochádzajú z jednej rodiny, sú medzi nimi podstatné rozdiely. Najväčšie rozdiely sú v otázke centralizácie a decentralizácie.

Tether predstavuje centralizovaný stablecoin, ktorý vyžaduje “dôveryhodného správcu”. Tým môže byť banka alebo fond, ktorý uchováva hodnotu ako kolaterál, čo v prípade USDT je dolár, a zároveň vykonáva audity a overuje či každý vydaný USDT je krytý rovnakým množstvom v dolároch. To vytvára ale príležitosti na zneužitie a Tether priznal, že niekoľko krát bol USDT podhodnotený.

Na druhej strane DAI, je decentralizovaný stablecoin, ktorý využíva trhové mechanizmy implementované v Ethereum smart contractoch na udržanie svojej hodnoty viazanej na USD. Kolaterál jeho hodnoty nepredstavuje množstvo dolárov zamknutých na bankovom účte ako v prípade USDT ale jej užívatelia, ktorí hodnotu Dai spravujú pomocou Maker platformy, kde ukladajú vlastne aktíva ako kolaterál k hodnote Dai. Tým pádom Dai predstavuje naozaj decentralizovaný stablecoin a základný kameň, na ktorom bola vystavaná väčšia časť DeFi ekosystému.

Makerdao & Dai

Dai je voľne obchodovateľný ERC-20 token na sieti Ethereum. Každý, kto má peňaženku na sieti Ethereum, môže DAI vlastniť, prijať a transferovať či vymeniť na decentralizovaných burzách. Žiadna autorita ho nemá pod kontrolou a preto nikto nemôže obmedziť jeho vydávanie alebo ho zastaviť. Jeho stabilnú cenu zabezpečuje “stabilizačný mechanizmus”, ktorý si následne vysvetlíme.

DAI funguje na princípe zabezpečených pôžičiek, kedy používateľ vkladá do smart contractov zabezpečenie vo forme ETH a získava pôžičku vo forme stablecoinu DAI. V kontexte smart contractu to znamená, že ETH, ktoré používateľ odoslal pri zámene za DAI do smart contractu je zamenané za WETH, ktoré je následne uložené, resp. poolované ako PETH v CDP, inak známej ako “Collateralized Debt Position” (kolateralizovaná dlhová pozícia). Držiteľ peňaženky nemá prístup k ETH v CDP, kým nesplatí pôžičku DAI.

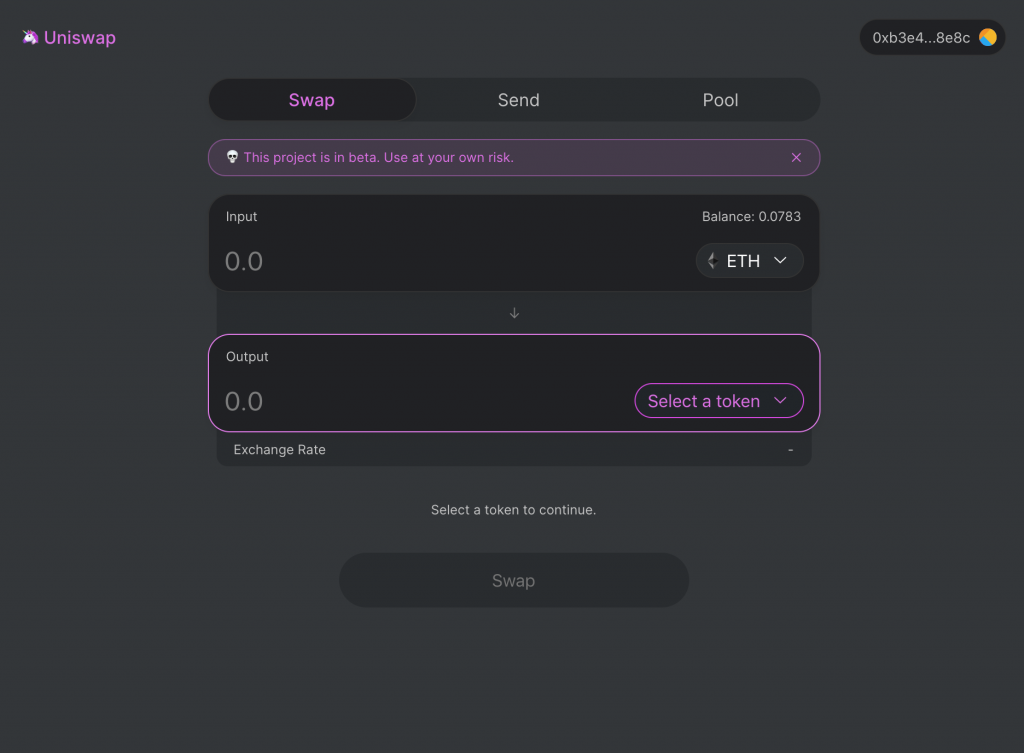

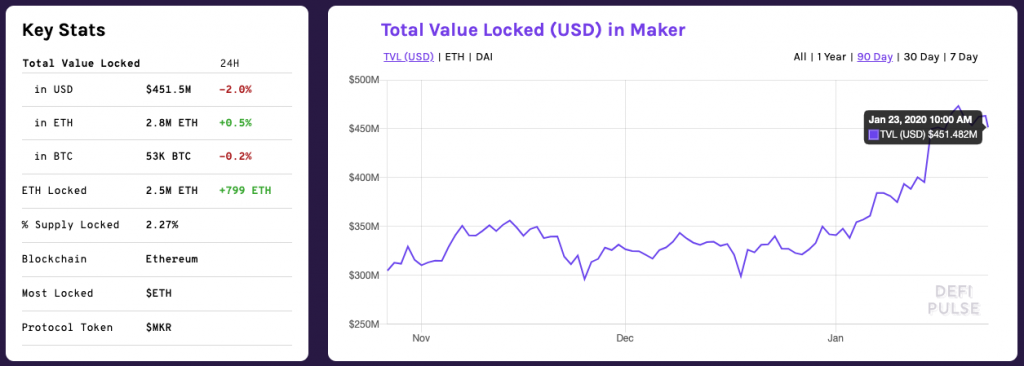

Zdroj: DeFi.Pulse

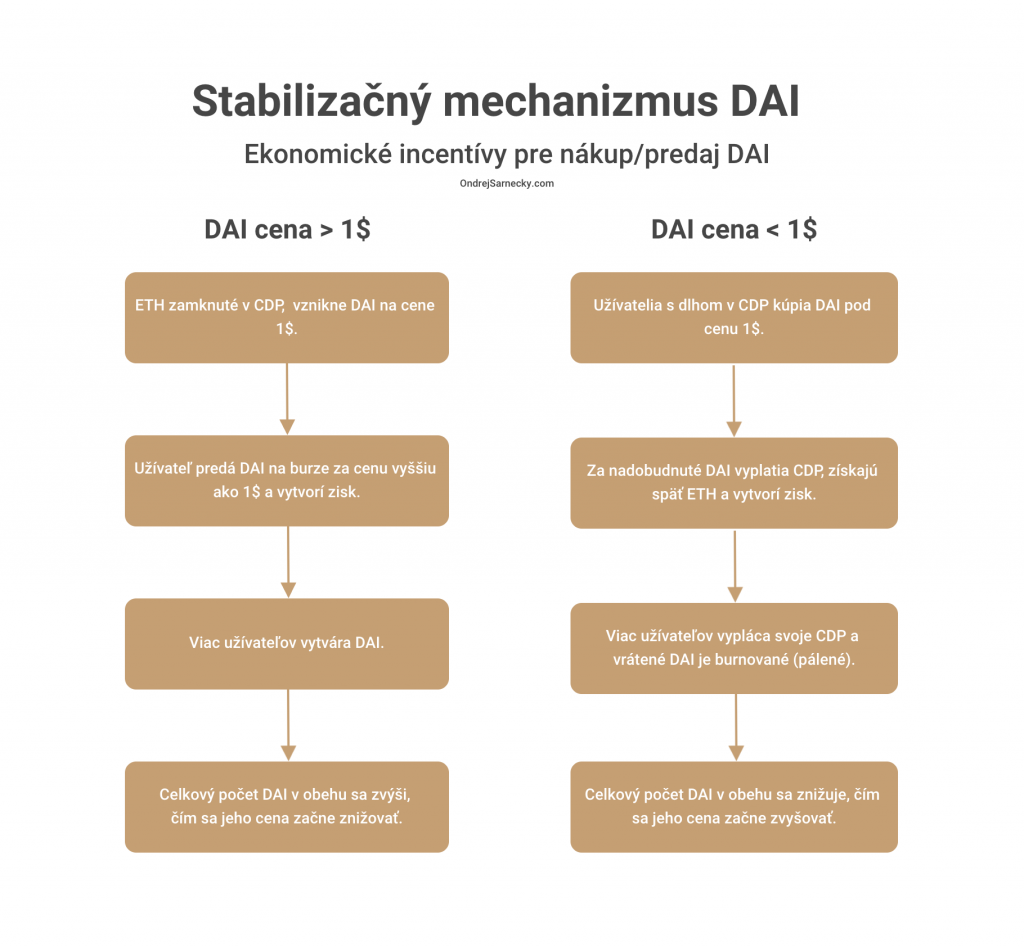

S nadobudnutím DAI môže užívateľ ďalej obchodovať na burze alebo využívať DAI v rámci DeFI dapplikácií, čo ale znamená, že tu funguje rovnaký trhový mechanizmus ponuky a dopytu ako pri inej kryptomene, preto je potrebný stabilizačný mechanizmus. Tento mechanizmus sa dá lepšie vysvetliť diagramom nižšie.

V prípade koordinovaného útoku na sieť, má platforma MakerDAO možnosť spravovať DAI stablecoin a užívatelia tejto platformy môžu spoločne hlasovať za zvrátenie zmien. Možnosť zásahu platformy Maker funguje ako prostriedok v prípade nutného zásahu, no nijakým spôsobom nedokáže ovplyvňovať cenu DAI.

Najkrajšie na DAI je to, že jej stabilizačný mechanizmus nie je len teóriou ako u mnoho iných platforiem ale od samého začiatku je úspešne implementovaný. Do dnešného dňa stabilizačný mechanizmus nezlyhal v akomkoľvek smere, zatiaľ čo denný objem obchodovania je stále v miliónoch USD a trhová kapitalizácia dosahuje už takmer 90 miliónov USD.

DAI je skvelým príkladom a úspešnou implementáciou základného kameňa decentralizovaných financií – stablecoinu a zároveň skvelým príkladom toho, ako sa dá aj v takomto prostredí fungovať bez sprostredkovateľov, či akejkoľvek autority.

Decentralizované finančné trhy

Mnoho fintech firiem a moderných bánk v súčasnosti sľubuje spotrebiteľovi väčšiu kontrolu nad jeho prostriedkami. Toto sú zavádzajúce sľuby, pretože vo väčšine prípadov banky stále spravujú aktíva a klient musí banke dôverovať v tom že sa banka o jeho prostriedky dobre postará. Sú možno rýchlejšie a pohodlnejšie, ale zásadne sa nelíšia od starého bankovníctva.

Skutočná inovácia prichádza iba s úplnou kontrolou nad aktívami a okamžitým prístupom k nim. Táto inovácia je podmienená slobodou a slobodným prístupom k užívateľovým aktívam a finančným produktom. Druhou podmienkou je otvorenosť kódu a transparentnosť. Všetky protokoly sú open-source, takže ktokoľvek môže na nich vyvíjať nové finančné produkty a ľudia z celého sveta môžu spolupracovať a prichádzať s novými formami vytvárania hodnoty. To môže viesť k stále rýchlejšej inovácii a silnému “network efektu”.

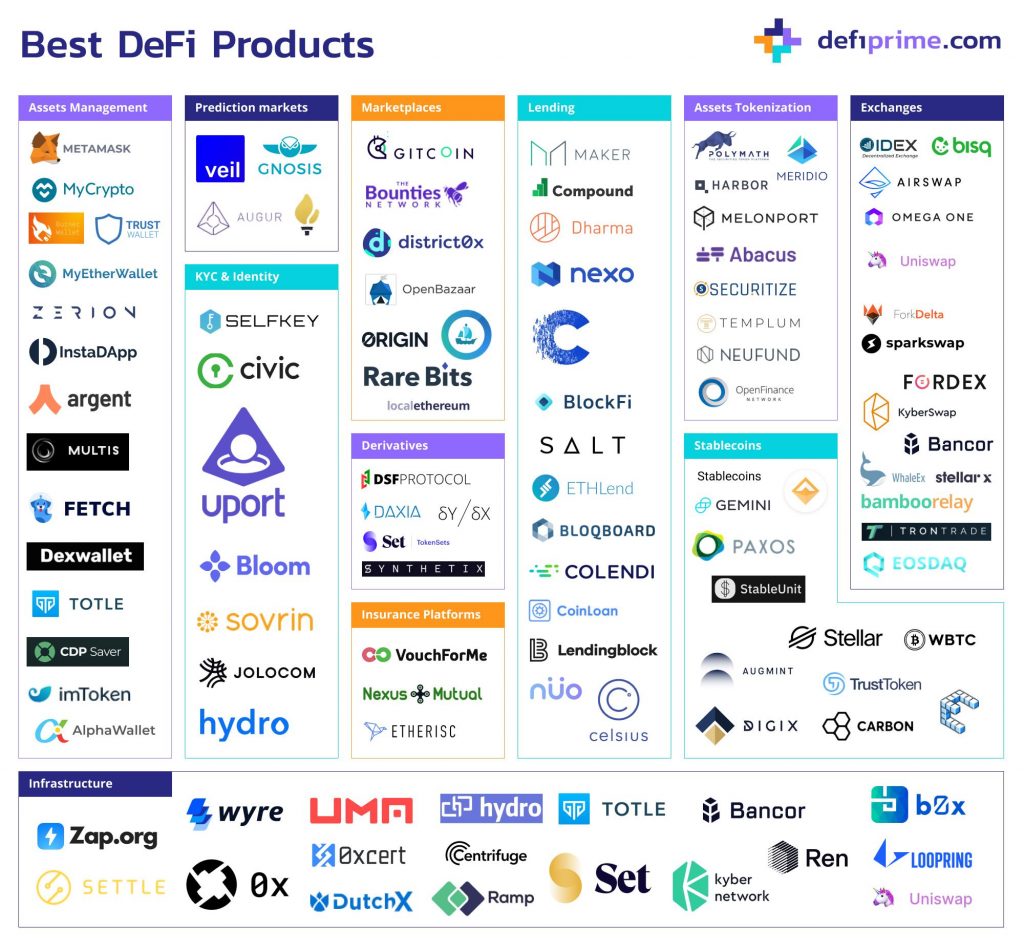

DeFi už poskytuje celý rad bežných finančných nástrojov a produktov ako open-source protokoly, ktoré zabezpečujú, že užívateľ je vždy jediným správcom svojich aktív. DeFi ekosystém sa každým dňom zväčšuje a pomaly vzniká globálny finančný trh s programovateľnými aktívami a službami, ktoré nielenže užívateľovi slúžia, ale sú plne v jeho moci. Tu je neustále rastúci zoznam projektov, ktoré rozširujú DeFi ekosystém.

Infografika nižšie predstavuje protokoly a projekty v rámci DeFi. Mnohé z týchto služieb sú slobodnou a decentralizovanou verziou tradičných finančných produktov.

Infografika DeFi Ekosystému za rok 2019

Dnes však väčšina týchto protokolov nezarába žiadne peniaze. Mnoho z nich sú podľa niektorých zdrojov úspešné ale až čas a nevyspytateľnosť trhu ukáže, či prinášajú pre protokol reálnu hodnotu.

Niektoré z projektov DeFi sa zameriavajú čisto na development smart contractov, pre rôzne finančné produkty, na rozdiel od mnoho projektov z predošlých rokov, neimplementujú vlastný token ani tokenovú ekonomiku, poskytujú čisto služby v rámci smart contractov. Dobrým príkladom sú projekty ako Compound či Synthetix, ktoré si detailne vysvetlíme v nasledujúcich článkoch v tejto sérii.

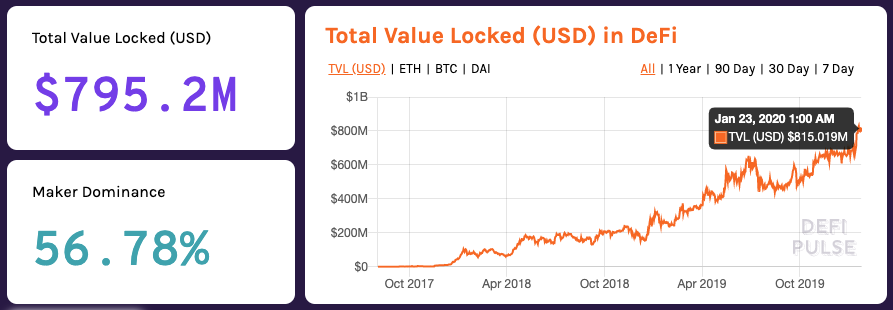

Diagram nižšie ukazuje, koľko ETH je momentálne v DeFi. Screenshot je prebratý z webu Defi.Pulse, ktorý sleduje kľúčové metriky pre DeFi projekty a sleduje najnovšie trendy v tejto oblasti.

Zdroj: DeFi.Pulse

Dnes sa v DeFi ekosystéme deje veľa developmentu a aj startupy začínajú chápať, že na vytvorenie nového decentralizovaného produktu či aplikácie, nie je potrebné postaviť vlastnú sieť, ale všetko môže byť “one-man-show” s šikovne napísaným smart contractom napríklad na sieti Ethereum.

V ďalšom pokračovaní tejto DEFI série článkov si vysvetlíme konkrétne projekty ako Compound alebo Synthetix, kde sú výhody ale zároveň aj riziká aj s konkrétnymi návodmi ako projekty využívať.